温馨提示:这篇文章已超过492天没有更新,请注意相关的内容是否还可用!

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

10月重组系列:

①资本“玩家”梁丰是否涉嫌内幕交易?日播时尚重组股价屡次抢跑 标的资产质量待考

②陈建华、范红卫夫妇频繁运作“壳”为缓解恒力系债务压力?短债千亿资金缺口何解

③TCL科技百亿高溢价收购过剩产能?逾1600亿债务压顶能否熬到周期反转

④南华仪器保壳迫在眉睫?并表嘉得力 标的业绩已大变脸

⑤至正股份重组打响保壳大战?股价又再次抢跑公告 炒壳玩家王强是否涉嫌内幕信息泄露

出品:新浪财经上市公司研究院

文/夏虫工作室

近日,阳光电源“A吃A”引发市场关注。

一方面,阳光电源高溢价拿下泰禾智能控股权;另一方面,旗下分拆主体阳光新能源控股,引发阳光新能源是否可能借道上市猜想。

分拆主体拿下上市公司控股权

10月18日晚间,阳光电源发布公告,控股子公司阳光新能源通过受让股份及表决权的方式收购上市公司泰禾智能的控制权。阳光新能源与许大红、葛苏徽、唐麟、王金诚签署了股份转让协议,拟收购其合计持有的泰禾智能10.24%股份,并成为控股股东。同时,许大红及其一致行动人杨亚琳拟放弃所持剩余股份的表决权,葛苏徽、王金诚拟将所持剩余股份的表决权委托给阳光新能源。

值得注意的是,泰禾智能此次协议转让价,相对10月18日收盘价溢价率超100%。

根据协议,许大红等4人将其合计持有的1877.32万股股份转让给阳光新能源,占公司总股本的10.24%。此次交易的转让价格为24元/股,较泰禾智能11.91元/股的收盘价,溢价101.51%。

交易完成后,阳光新能源持有泰禾智能10.24%的股份,可支配公司13.36%的表决权,泰禾智能控制权将发生变更,控股股东将变更为阳光新能源,实际控制人将变更为曹仁贤。

需要强调的是,此次控股主体阳光新能源为阳光电源分拆主体。

去年12月6日,阳光电源发布独立分拆阳光新能源A股上市计划公告。公告显示,本次分拆阳光新能源上市,旨在充分利用资本市场优化资源配置的功能,拓宽子公司的融资渠道,加速其发展并提升经营及财务表现,并进一步优化公司在新能源电站开发领域的布局,强化公司新能源电站开发业务的市场优势、技术优势,实现资本增值,从而提升公司持续盈利能力及核心竞争力。

此外,当日阳光电源还发布公告,将向阳光新能源增资10亿元,增资完成后持股比例将由82%增加至82.94%,阳光新能源仍属于公司合并报表范围内的控股子公司。

先控股后借壳上市?是否复刻日播时尚、大连电热

阳光电源通过阳光新能源先拿下泰禾智能控股权,未来是否可能进一步借壳上市?对于是否借壳上市我们或暂时无从知晓,但A股曾出现过先控股后借壳上市的案例,其分别为日播时尚及大连热电(维权)。值得注意的是,由于日播时尚及大连热电等资产注入预期,相关公司股价均被爆炒。

2023年7月4日晚间,恒力石化公布了分拆控股子公司康辉新材重组上市的预案。恒力石化拟分拆子公司康辉新材,并通过与大连热电重组的方式实现上市。需要强调的是,这是A股首个由民营上市公司主导的“分拆+借壳”案例。

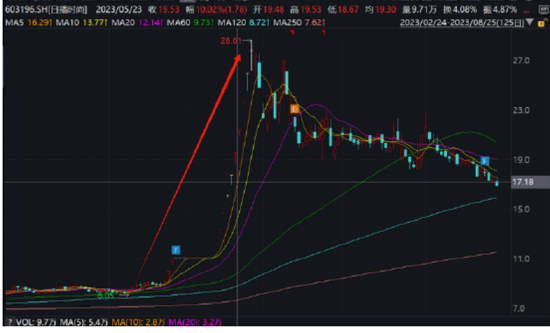

根据最新披露的预案,此次大连热电拟通过向康辉新材全体股东发行股份购买其合计持有的康辉新材100%股权,进而实现恒力石化分拆康辉新材重组上市。本次交易完成后,大连热电将成为康辉新材的控股股东,恒力石化将成为大连热电的控股股东。由于大连热电资产注入预期,公司股价被爆炒,股价由低谷出现翻倍,具体如下:

颇为巧合的是,日播时尚也曾被资本玩家梁丰先控股后借壳,股价也一度遭爆炒。由于资产注入预期,公司股价也遭爆炒,公司股价由底部8元/股飙升至28.61元/股,股价涨幅超2倍。

2024年4月26日晚间,日播时尚发布公告,公司于4月26日收到公司控股股东上海日播投资控股有限公司的通知,获悉其正在筹划可能导致公司控制权发生变更的重大事项。根据相关规定,经向上交所申请,公司股票自4月27日(星期四)上午开市起连续停牌,预计停牌时间不超过两个交易日。

2023年5月,日播时尚公告重大重组事项,公司拟通过资产置换和发行股份的方式购买主营锂电正极材料的上海锦源晟新能源材料有限公司(锦源晟)100%股权。同时,日播时尚拟通过协议转让的方式向锦源晟实控人梁丰及/或其关联方转让公司不超过30%的股份。

然而颇为意外的是,日播时尚与大连电热借壳上市均折戟。此次阳光电源先拿控股权,未来若借壳是否可能遭遇障碍?

从体量上看,阳光新能源若被注入泰和智能,绝对属于蛇吞象式,阳光新能源投前估值已达到190亿元。

阳光新能源主要从事新能源电站的系统研发、项目开发以及系统解决方案销售业务,向全球客户提供覆盖系统研发、开发投资、设计建设等清洁能源项目全生命周期系统解决方案。自成立以来,阳光新能源秉承“多发电更友好”核心价值主张,持续专注新能源开发与利用,持续推动新能源系统技术进步,致力于成为新能源发电技术全球引领者。

值得注意的是,阳光新能源今年2月发布《关于控股子公司增资扩股引入投资者的自愿性披露》公告,投前估值达到190亿。公告显示,阳光新能源引入铁基新能、富浙富创时各方在评估值的基础上经友好协商,一致认可阳光新能源投前估值为人民币190亿元,并以每一元注册资本对应价格人民币12.67元合计增资3.47亿元。需要指出的是,铁基新能、富浙富创为安徽浙江两大国资机构。

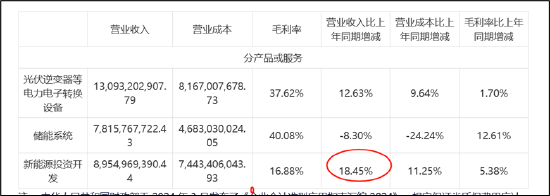

然而,阳光新能源业绩处于高增长疑似出现放缓。根据公告数据显示,2023年,阳光新能源营业收入为265.75亿元,同比增长分别为106%;净利润为11.48亿元,同比增速为79%。2024年阳光电源半年报数据显示,其新能源投资开发业务营收增速由上一年的162.79%骤降至18.45%。

在IPO动态平衡下,今年分拆上市并不顺利。截止9月,A股已有21家公司终止分拆上市。需要强调的是,若阳光新能源近期走借壳上市或将构成借壳上市,这等同于IPO审核难度。未来阳光新能源究竟是分拆式上市还是借壳式分拆上市,我们将持续关注。

根据中国证监会发布的《上市公司重大资产重组管理办法》,如果上市公司自控制权发生变更之日起三十六个月内,向收购人及其关联人购买资产,且重组构成重大重组,则将会被认定为重组上市,即借壳上市。若阳光电源在近三年内注入资产,或将可能构成借壳上市。